Comunicado emitido ao mercado diz que a negociação envolve a combinação de 100% das operações das companhias, visando ganhos de sinergia com a fusão.

Dois dos maiores grupos de moda de vestuário do Brasil negociam juntar as operações. A fusão entre Restoque, dona de sete marcas como Le Lis Blanc e Dudalina, e Inbrands, controladora de 12 marcas, entre as quais Ellus e Richards além da joint venture com a Tommy Hilfiger, vem rodando o mercado desde o final de 2014. Mas, ontem, 2 de junho, as duas empresas informam que assinaram um memorando de entendimentos com o propósito de avaliar a combinação de 100% das operações.

Nas próximas semanas, diz o comunicado, as companhias deverão trabalhar em um processo de “Due Diligence recíproco”, bem como tratar das bases jurídicas e econômicas do negócio, que deverá ser submetido à aprovação do Cade (Conselho Administrativo de Defesa Econômica). O anúncio foi feito praticamente um mês após as duas holding apresentarem o balanço financeiro do primeiro trimestre de 2016. Ambas reportaram prejuízo no período.

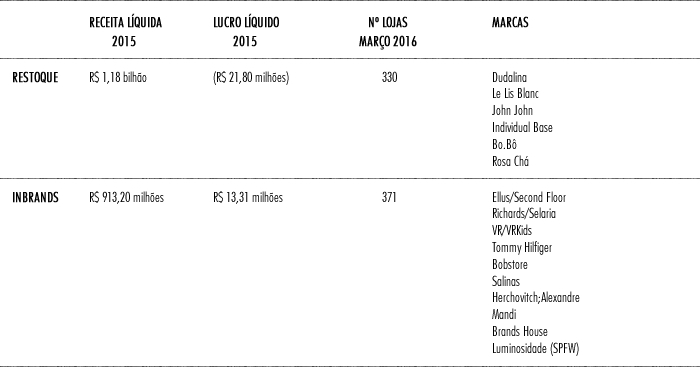

De janeiro a março, a Inbrands perdeu R$ 29 milhões, frente à receita líquida apurada de R$ 214,91 milhões. O prejuízo da Restoque somou R$ 24,2 milhões, sobre receita líquida de R$ 248,6 milhões. Ao final de março, as marcas da Inbrands contavam com 371 lojas de varejo, entre próprias e franquias, e as da Restoque mantinham 330 lojas de varejo.

Segundo a posição acionária na BMFBovespa, bolsa na qual as ações da companhia são negociadas, a Restoque tem quatro sócios principais: Márcio da Rocha Camargo (25,09%), fundo de investimento Warburg Pincus (22,32%), fundo de investimentos Advent International (22,16%) e Marcelo Faria de Lima (17,47%), os restantes 12,96% do capital estão diluídos entre outros investidores.

A Inbrands, que não está mais listada na BMFBovespa, informava em 21 de maio a seguinte composição acionária: fundo de investimento PCP (39,41%); fundo de investimento Amazon, controlado pelos antigos donos da Ellus – Nelson Alvarenga e Américo Breja (39,41%) e outros 21,18% divididos entre mais investidores.

As ações da Restoque começaram a subir na tarde do anúncio e abriram a sexta-feira, 3 de junho, negociadas a R$ 5,97, o pico da cotação. Ao longo da manhã, entretanto, o valor caiu para R$ 5,11, próximo do meio dia, valorização de 20,2%, segundo a Bovespa.

A fusão das operações em uma só companhia prevê “uma série de ganhos de sinergia, tanto na eficiência do supply chain como na gestão das despesas comerciais, gerais e administrativas, gerando um aumento na diversificação de canais de vendas. Adicionalmente, as marcas das companhias são complementares, permitindo, portanto, a diversificação do perfil de clientes e posicionamento de mercado alinhados”, aponta o comunicado, que não descarta captar recursos por meio de oferta pública de ações, “com a ancoragem dos principais acionistas”.

EMPRESAS EM NÚMEROS